上半年营收11.56亿元,12英寸生产线建设已启动。作者 | ZeR0编辑 | 漠影芯东西12月16日报道,就在刚刚,燕东微正式登陆科创板。本次IPO发行价为21.98元/股,开盘价为22.22元/股,盘中一度涨超9.6%至24.10元/股,最新市值约280亿元。

这家北京老牌半导体厂,终于走到了上市节点。燕东微成立于1987年10月6日。其历史可追溯至1968年第四机械工业部筹建的我国第一家集成电路专业化工厂北京东光电工厂(代号国营第878厂)。东光电工厂与同年组建的上海无线电十九厂,当时被并称为“北霸”与“南霸”。1987年,经北京市经济委员会和北京市计划委员会批准,由东光电工厂与北京市半导体器件二厂于联合组建全民所有制企业燕东微联合,这便是燕东微的前身。东光电工厂见证了中国集成电路产业的“梦幻开局”,燕东微则亲历了中国芯片制造如何从一片混沌中摸索出光亮。从4英寸、6英寸、8英寸到启动建设的12英寸晶圆生产线,这家承载着北京集成电路产业布局重任的老厂长跑35年,在功率器件市场已占领一席之地。今天,上市的钟声响起,燕东微走向下一站。

01.混沌时期:十年建成4英寸生产线

1968年,北京东光电工厂诞生之时,恰处十年动乱时期。受发达国家对我国实施禁运等影响,国内掀起“全民”大搞半导体的风潮,甚至出现老太太在弄堂里拉扩散炉造出半导体的荒唐新闻。东光电工厂也没能躲过那个年代特殊的“枪林弹雨”。有人对东光电工厂建厂时的水磨石地板大肆批判,称其地板是“大、洋、全”,导致工厂不敢对产品质量提要求,结果将其负责研制的100万次大型电子计算机电路推倒重来。

▲2英寸线、3英寸线国内第一家单位:北京东光电工厂

20世纪70年代初,各地涌现筹建集成电路工厂的热潮,前后有40多家工厂在北京、上海、西安、天津、苏州、常州、天水等地建成,初步搭建了我国半导体工业“研发+生产”的体系。1977年7月,全国30位“科技界”代表在人民大会堂召开座谈会,被称为半导体学界灵魂人物的王守武发言说:“全国共有600多家半导体生产工厂,其一年生产的集成电路总量,只等于日本一家大型工厂月产量的十分之一。”此时我国的芯片产业,虽然技术和产量都落后于世界先进水平,但落后的不多。然而到80年代,我们与发达国家的差距开始越拉越大。

▲中美研制各种集成度IC(集成电路)时间差距表

因缺乏总体规划,不少企业“急功近利”,只讲生产不重消化,缺乏资金保障,再加上管理不善,产品难找销路,没有足够利润来支撑研发,从国外引进的生产线又多是落后淘汰的二手货,结果“三天打鱼、两天晒网”。一些原本发展得比较好的国有集成电路厂家,也开始经营困难,严重亏损,产品失去世界级竞争力。为了缩小与国际水平的差距,国家部委先后组织1986年的“531战略”、1990年的“908工程”、1995年的“909工程”,试图通过引进、消化、吸收、自主创新,实现技术跨越式追赶。燕东微的前身燕东微电子联合公司,便是在“531战略”期间组建而成的。当时因资金短缺,花了5年才把净化车间建好,又用5年时间引进新的4英寸生产线设备,直到1996年才竣工验收。彼时其生产线已然落后。这不止是燕东微遇到的困境。投资金额不足且分散、低水平重复引进、重复建设过多、引进的技术不够先进等“通病”,导致许多芯片工厂的技术引进即落后,产品缺乏市场竞争力。“908”工程仅经费审批就花了2年,引进生产线又花了3年,加上建厂的2年,华晶6英寸生产线真正建成投产已是1997年,月产能只有800片,规划时与世界同步、建成时已落后国际主流技术4代以上,投产当年即亏损2.4亿元。后来在美籍华人张汝京的协助下,改造后的742厂于1999年5月达到盈亏平衡,“908工程”项目才验收。“909工程”期间,国家明确要求各部委缩短项目审批时间,简化审批程序,中央拨款专款专用,即刻到位。由上海华虹集团与日本NEC公司合资组建成立的上海华虹NEC电子有限公司没有重蹈覆辙,1997年7月开建8英寸生产线,1999年2月完工,2000年就取得了30亿元销售额,5.16亿元的利润。

▲国际&中国IC芯片生产线发展简史

三大工程都为我国集成电路产业留下了成果。主要承担了“908”工程的无锡742厂,20世纪末通过引入外资和管理团队,打造了完整产业链,发展为今天的无锡华润微。华润微于2020年2月在科创板挂牌上市,最新市值748亿元。“909”工程主体承担单位华虹微电子,已经发展成今天的华虹集团。华虹集团旗下华虹宏力先是2014年在港交所上市,今年11月其科创板IPO申请正式获受理,最新市值374亿港元。如今,燕东微也迎来了上市的高光时刻。

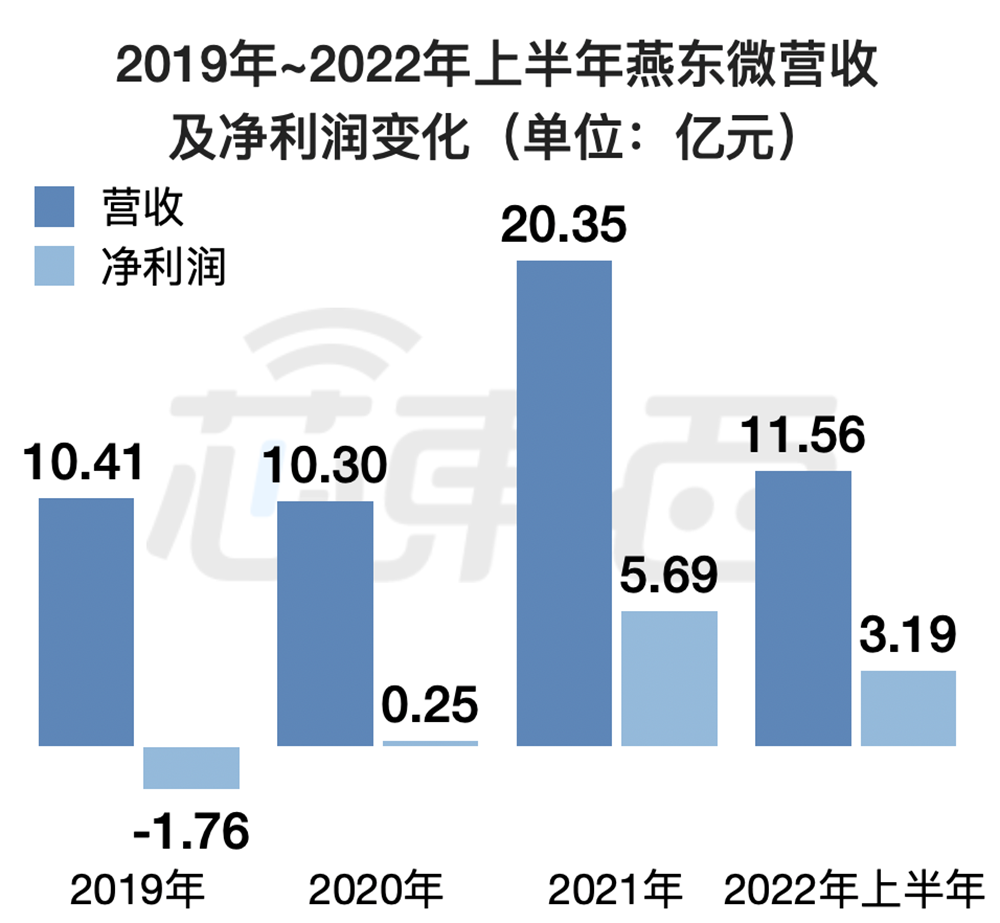

02.12英寸生产线建设已启动明年4月试生产

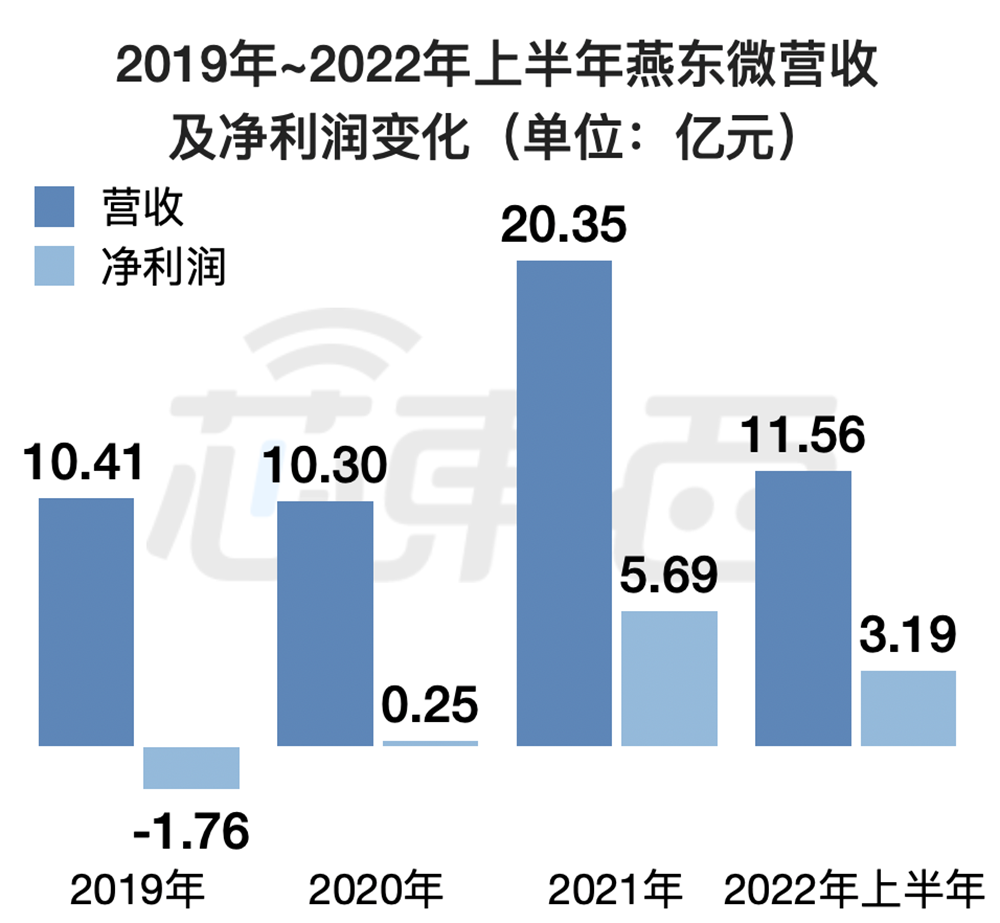

燕东微是一家半导体IDM厂商,集芯片设计、晶圆制造、封装测试于一体,同时也对外提供晶圆代工服务。报告期内,燕东微承担了16项国家级及省部级科研或技改项目,连续6年获得“中国半导体功率器件十强企业”称号。在它之前,中芯国际、华润微均已登陆科创板,晶合集成、华虹宏力这两家国内晶圆代工厂也在科创板排队中。与这些国内晶圆制造同行相比,燕东微的业绩要黯淡许多。2019年、2020年、2021年、2022年1-6月,燕东微营收分别为10.41亿元、10.30亿元、20.35亿元、11.56亿元;净利润分别为-1.76亿元、0.25亿元、5.69亿元、3.19亿元。

▲2019年~2022年上半年燕东微营收及净利润变化

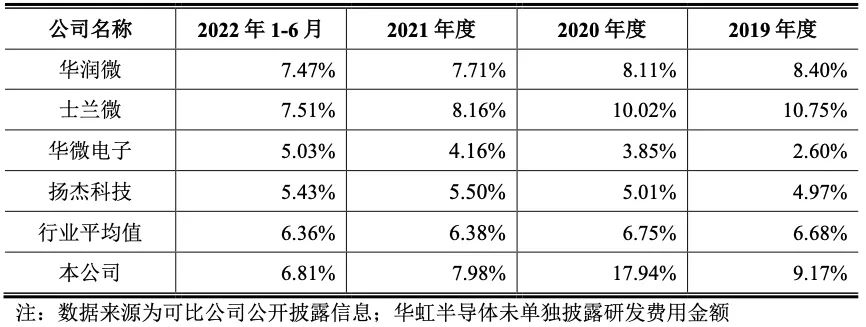

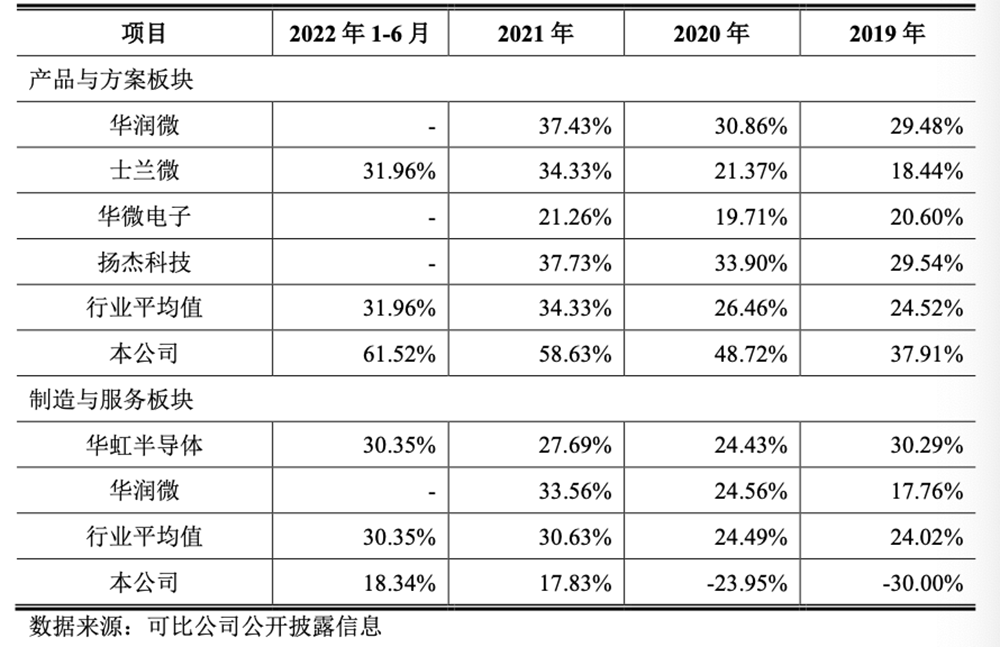

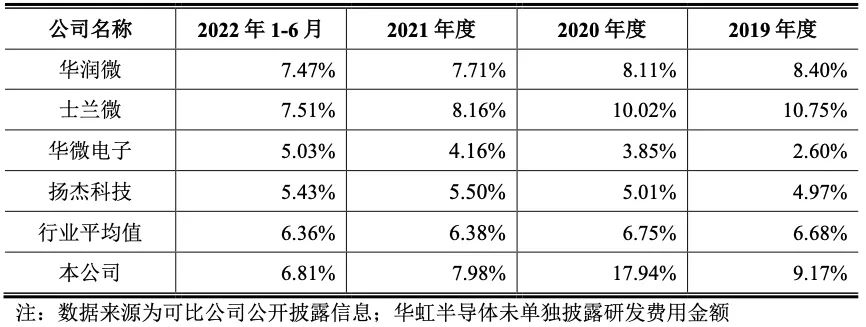

相比之下,2022年上半年,华虹宏力营收为81.58亿元,华润微营收为51.46亿元,士兰微营收为41.85亿元。招股书预测,燕东微今年营收在21.8~22.8亿元之间,同比增长7.14%~12.06%;归母净利润在5.56~5.95亿元之间,同比增长1.01%~8.09%。燕东微的研发费用率在2020年走高,之后连年下滑,已趋近行业平均值。

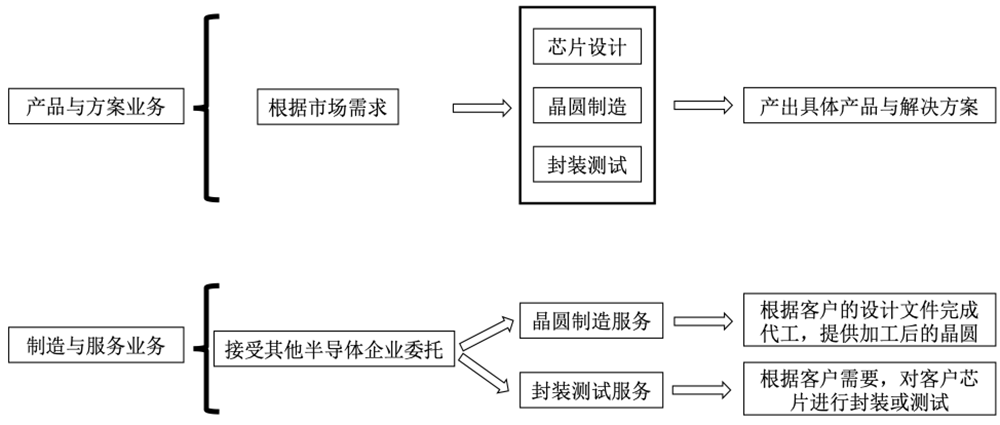

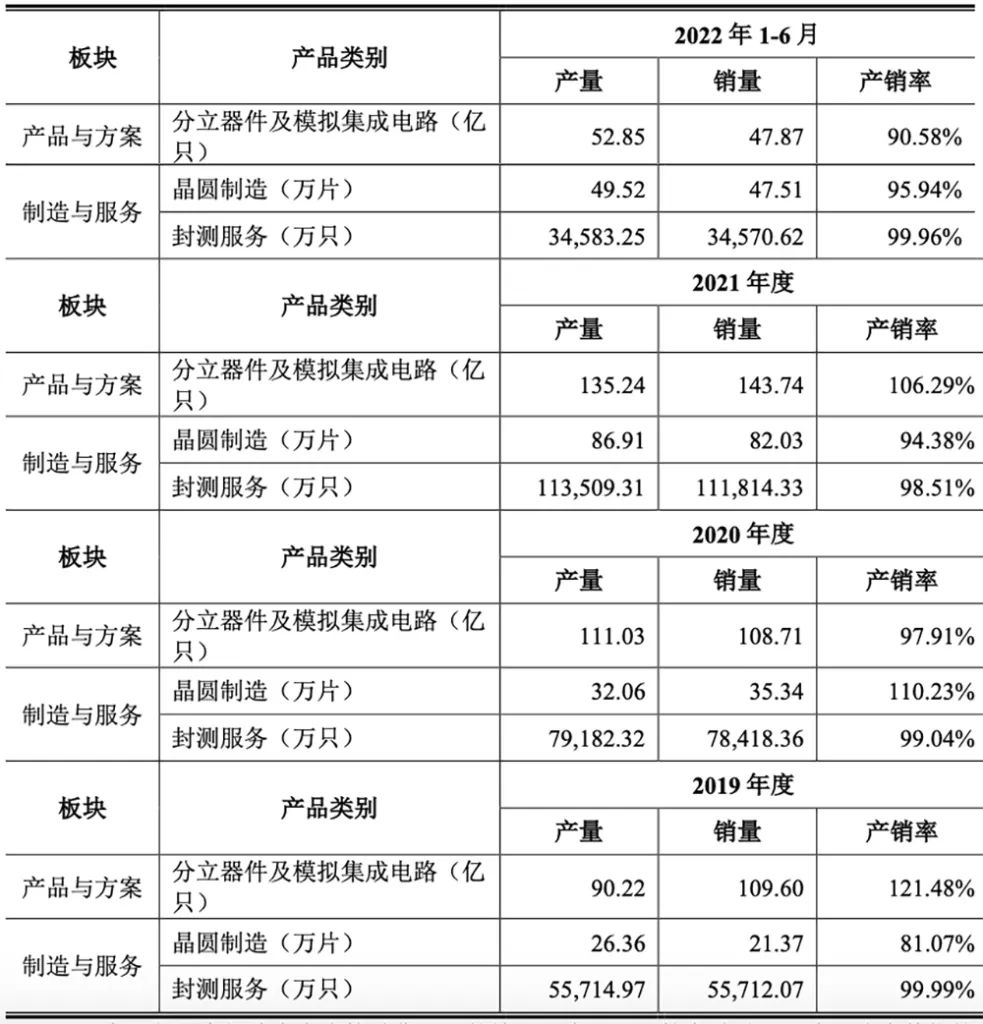

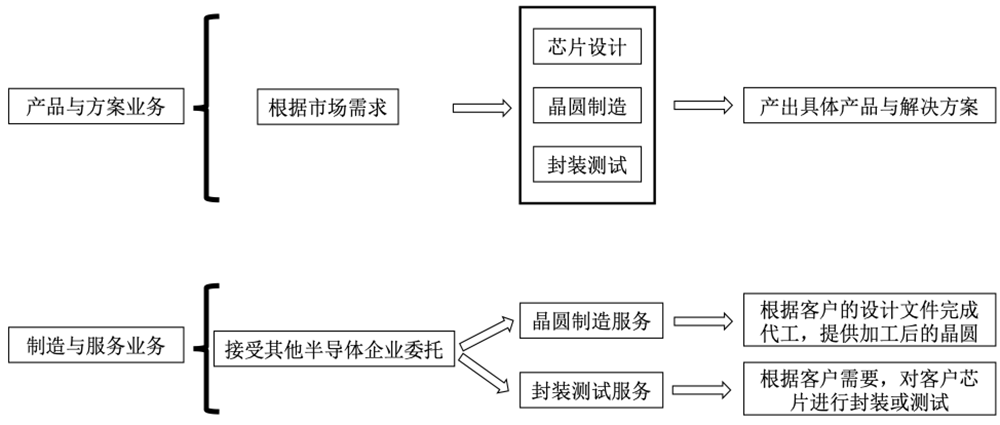

截至2022年6月30日,燕东微拥有1835名员工,其中有379名研发及技术人员,占比20.65%;拥有280项已授权专利,其中发明专利55项。根据招股书,燕东微的主营业务分两类:(1)产品与方案;(2)制造与服务。

在产品与方案业务方面,燕东微数字三极管产品年出货量达20亿只以上,ECM前置放大器年出货量达20亿只以上,浪涌保护器件年出货量超55亿只,高频器件年出货量达4000万只以上。

在特种集成电路及器件应用领域,燕东微是国内最早从事特种光电、特种分立器件、特种CMOS逻辑电路、特种电源管理电路和特种混合集成电路研制的企业之一。

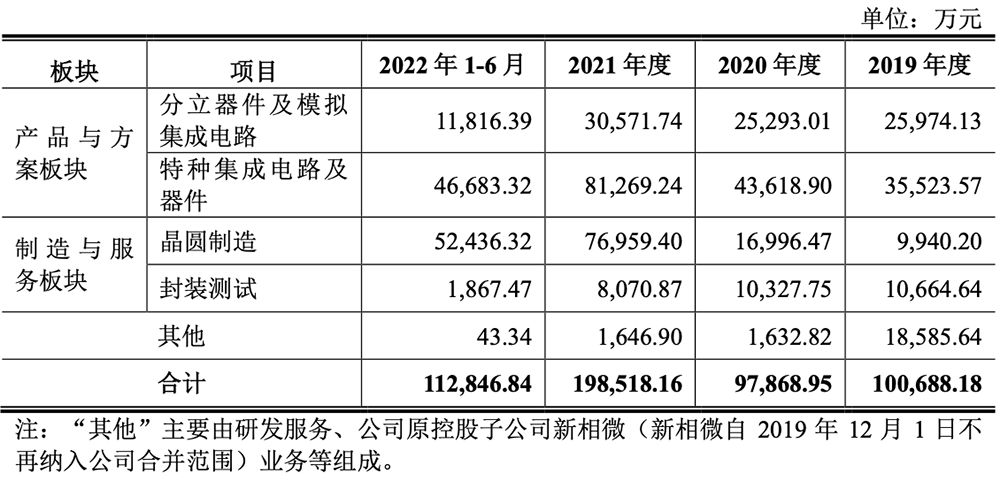

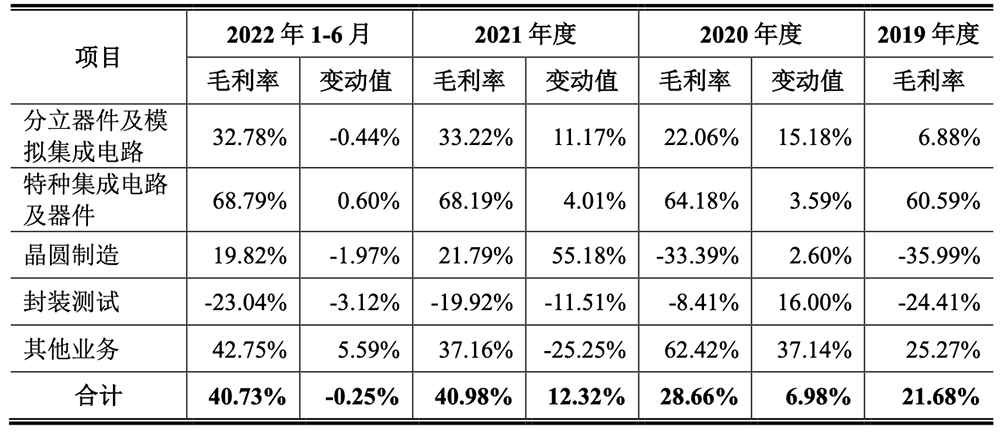

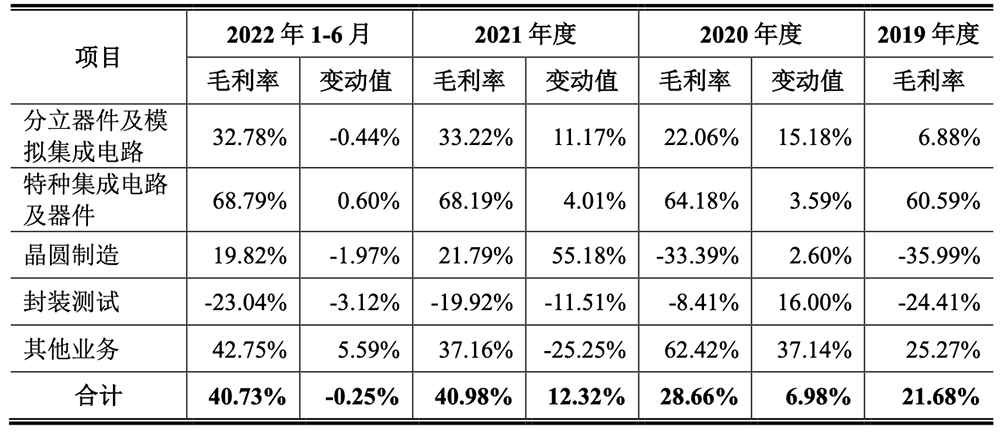

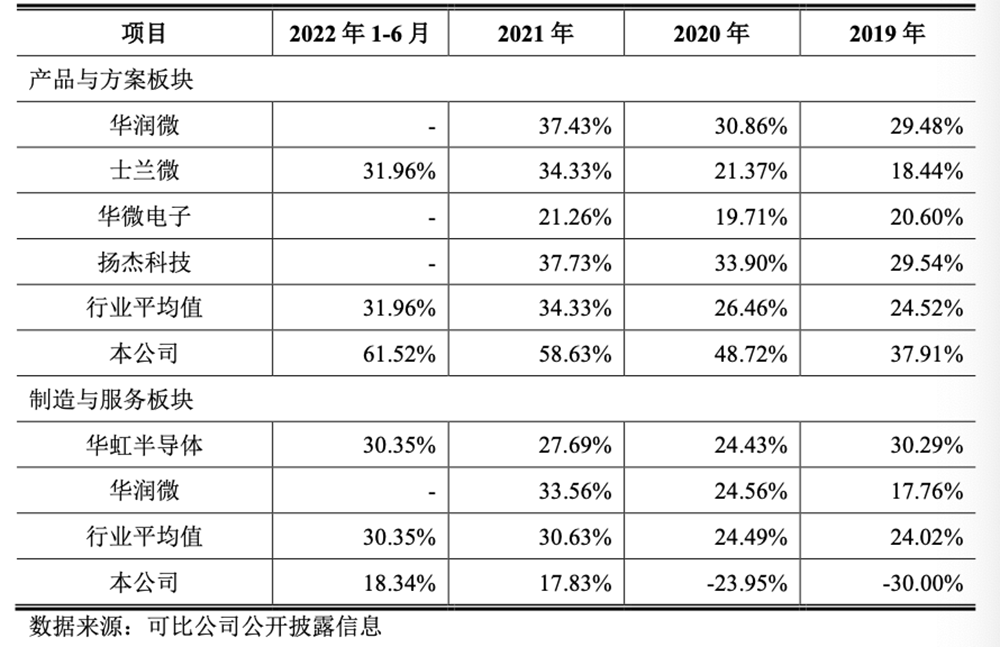

▲燕东微主营业务毛利率按产品类别构成情况

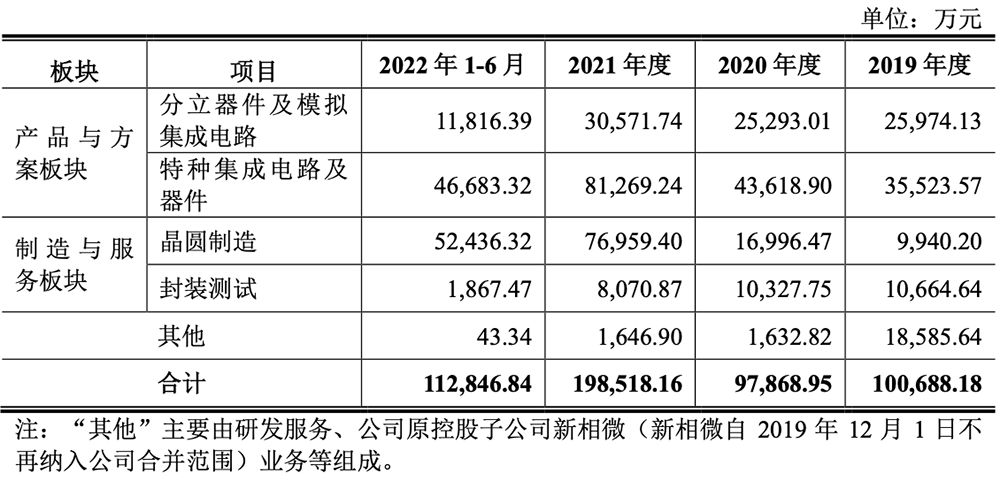

近年来支撑营收增长中的特种集成电路及器件业务,毛利率始终维持在60%以上;晶圆制造业务的毛利率去年由负转正,带动整体毛利率增长。

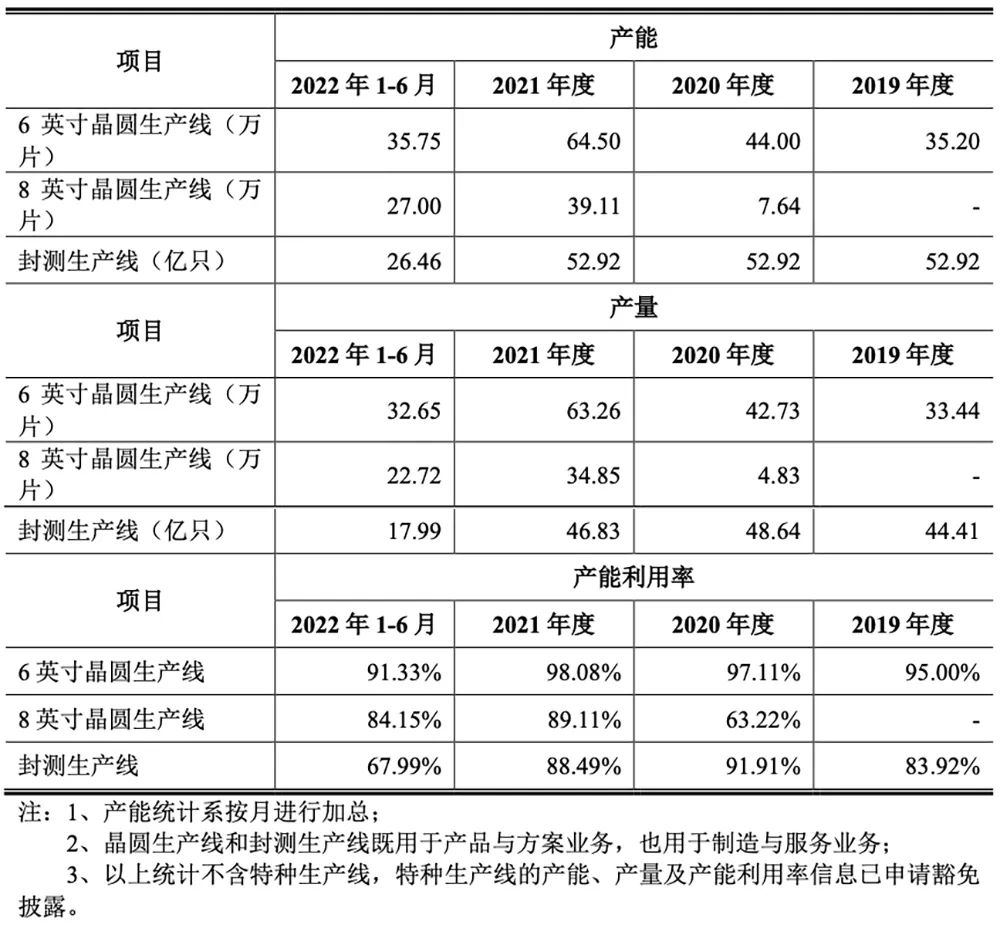

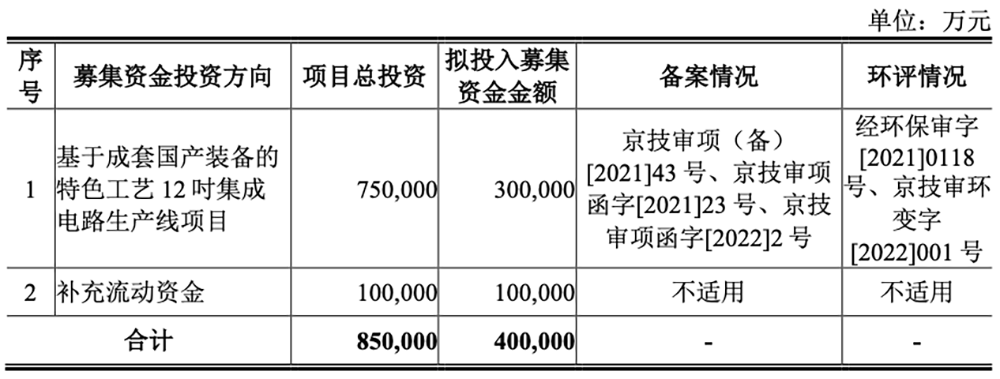

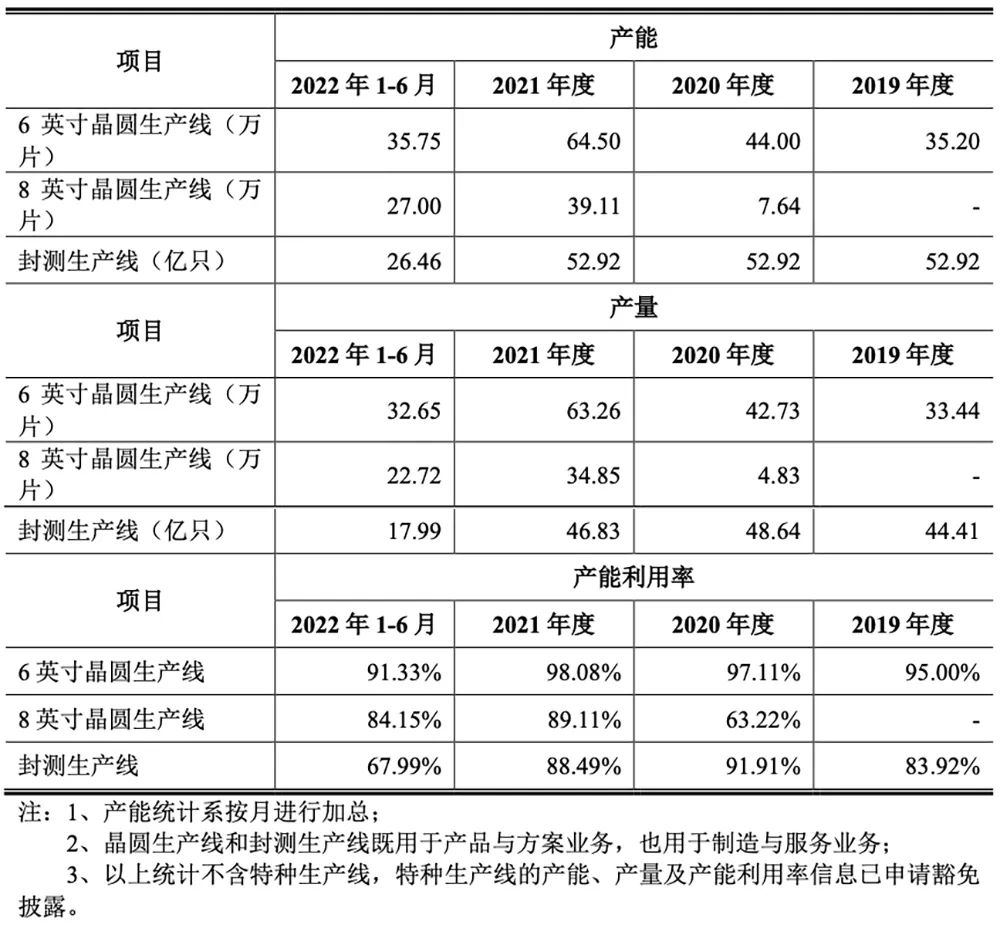

在制造与服务业务方面,燕东微自设立起开始筹建4英寸晶圆生产线,2008年6英寸晶圆生产线量产,2018年开建8英寸晶圆生产线,同年6英寸生产线扩产并开始对外提供晶圆代工服务。截至2022年6月,燕东微拥有6英寸晶圆制造产能达6.5万片/月,8英寸晶圆制造产能达4.5万片/月。其8英寸晶圆制造能力覆盖90nm及以上工艺节点,并已启动基于成套国产装备的特色工艺12英寸集成电路生产线建设,节点为65nm。

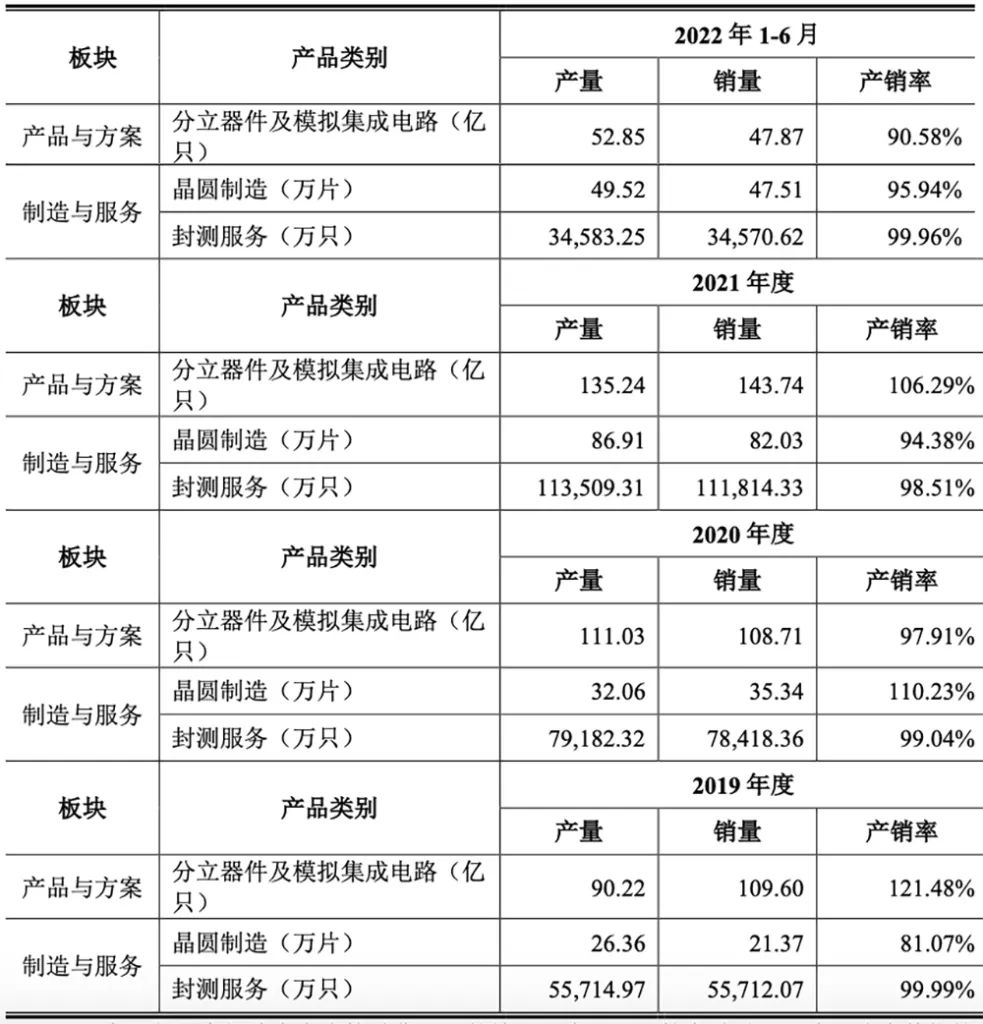

由表可见,燕东微的6英寸、8英寸晶圆生产线以对外提供代工服务为主,以自用为辅。报告期内,燕东微6英寸晶圆代工销量分别为21.37万片、33.37万片、52.60万片、26.61万片,2020年、2021年、2022年1-6月8英寸代工销量分别为1.97万片、29.43万片、20.90万片。因燕东微MOS工艺平台的覆盖范围较华润微、士兰微、华虹半导体小,屏蔽栅MOS和超级结MOS工艺平台仍在小批量试生产过程中,而上述对标公司均已实现量产,导致燕东微在行业竞争中处于后发劣势。招股书显示,燕东微2022上半年的6英寸晶圆生产线、8英寸晶圆生产线、封测生产线的产能利用率分别为91.33%、84.15%、67.99%,未达满产状态,反而较2021年有明显下滑。

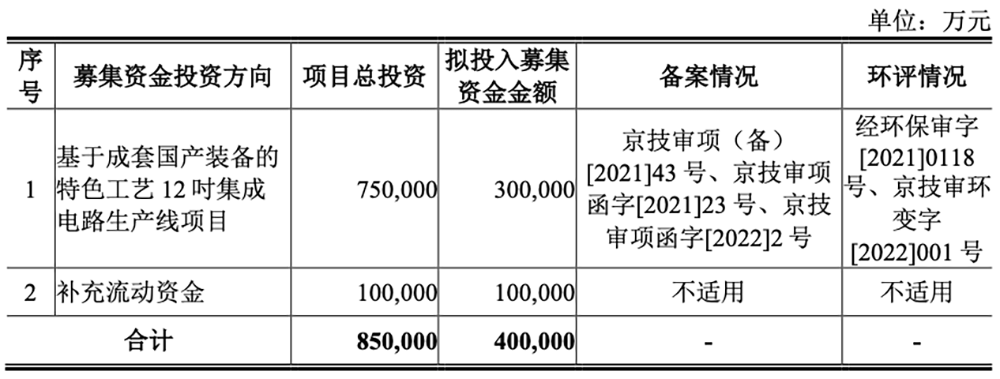

根据招股书,其晶圆制造业务客户数量增长明显,2020年、2021年新客户数量分别为14家、22家,2021年客户数量合计为63家。截至今年6月底,其晶圆制造业务在手订单合计金额3.6亿元。此次IPO,燕东微拟募资40亿元,有30亿元将投入基于成套国产装备的特色工艺12吋集成电路生产线项目,10亿元则用于补充流动资金。

其中12吋集成电路生产线项目一阶段预计2023年4月试生产,2024年7月产品达产,二阶段预计2024年4月试生产,2025年7月项目达产。

03.大基金、亦庄国投、京东方参投

燕东微前五大客户中,有四个都是特种产品的客户。报告期内,燕东微向前五大客户的销售收入占营收的比例分别为45.60%、44.12%、40.13%、39.09%。

从销量来看,2022年上半年,燕东微分立器件及模拟集成电路产品、封测服务产品的销量呈现下滑趋势。

报告期内,燕东微材料供应商前五大采购金额占比分别为46.12%、56.89%、54.50%、 58.91%,主要向L集团、杭州立昂微电子股份有限公司采购硅片,向I单位采购外壳,向深圳市正和兴电子有限公司采购芯片,向扬州江新电子有限公司、甬矽电子(宁波)股份有限公司采购封测服务。

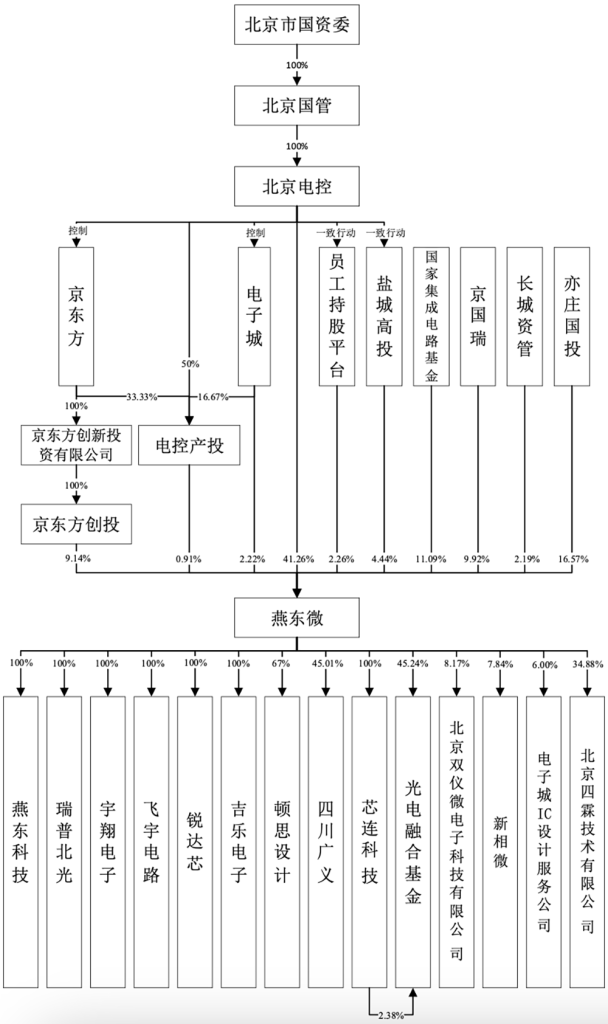

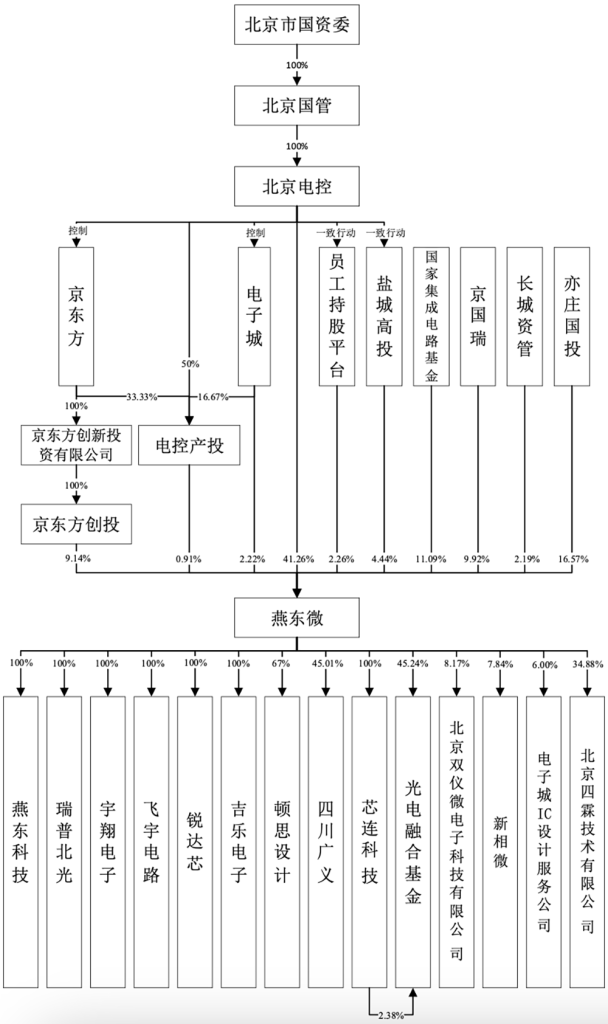

截至招股书签署日,燕东微的控股股东及实际控制人是北京电控。

北京电控直接持股41.26%,通过下属单位电控产投、京东方创投、电子城分别间接持有燕东微0.91%、9.14%、2.22%的股份,并通过一致行动人盐城高投及联芯一号等十家员工持股平台间接控制公司4.44%和2.26%的股份,合计控制燕东微60.23%的股份。北京电控是北京国资委100%间接控股企业。亦庄国投、国家集成电路基金、京国瑞、京东方创投均持股5%以上。

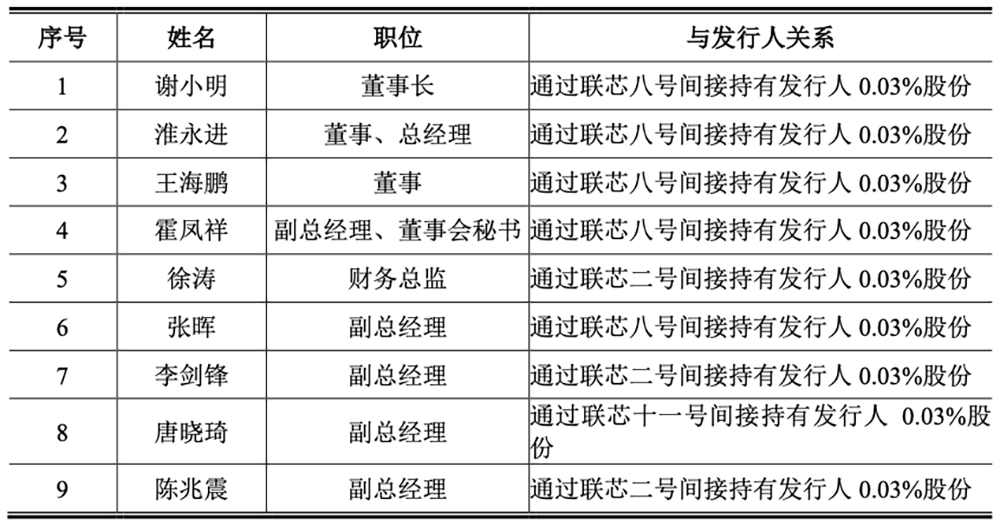

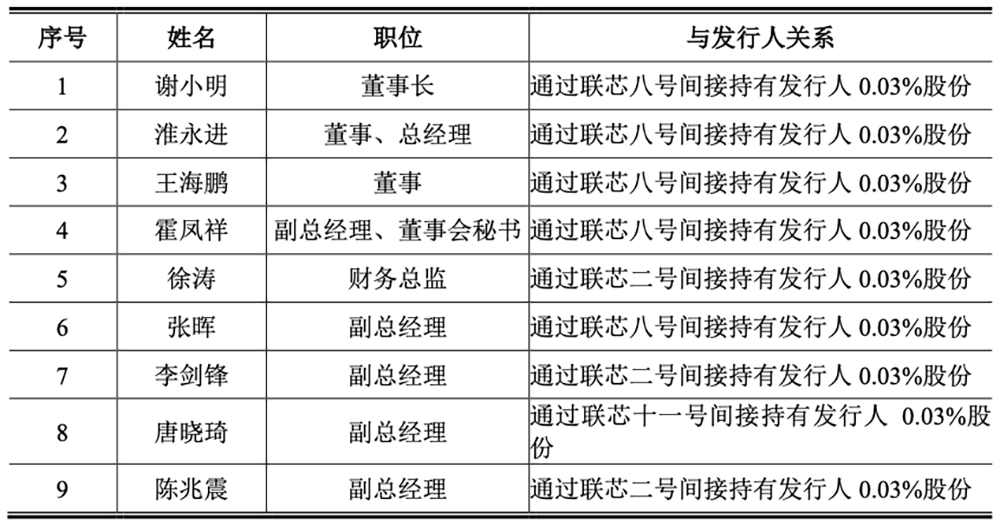

最近一年,燕东微新增股东包括联芯一号在内的十家员工持股平台的出资人均为燕东微员工。联芯一号等十家员工持股平台出资人中,担任燕东微董事、高级管理人员的情况如下:

招股书也涉及了燕东微的未来发展战略:公司面向AIoT、汽车电子、5G通信、工业互联网、超高清视频等应用领域,坚持高密度功率器件、显示驱动IC、电源管理IC、硅光芯片四大产品方向,坚持超越摩尔定律+特色工艺的技术路线,坚持IDM+Foundry的商业模式,进一步提升设计、芯片制造、封测的能力,努力成为卓越的集成电路制造商和系统方案提供商。

04.结语:路虽远,道且长,行则将至

35岁的燕东微,迎来了它的敲钟时刻。这家半导体老厂见证了我国集成电路制造产业如何起步,如何在国家出台的一系列政策激励下填补短板迎头追赶,又如何在全球贸易争端的背景下得到全球各国及社会各界越来越多的重视。现阶段,我国高端芯片制造产业发展依然道阻且长,晶圆制造产能总体扎堆在成熟制程工艺,先进制程工艺自给率偏低。就连综合实力最强的中国大陆芯片制造企业中芯国际,都在美国滥用的出口管制措施干扰下行路维艰。在美国技术封锁的连番加码下,我国芯片供应链自主可控和本土化替代的主线愈发明晰。适逢近期国家正制定一项超过1万亿元半导体产业支持计划的消息催化,国内芯片制造及上游供应链企业正被注入更多动力和信心。

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。